豫园股份连续两年破净或难符监管新规 超80亿元收购关联方地产后由盈转亏|定增志

定增志系列文章:①国能日新 ②骏创科技

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,沪深交易所发布了优化再融资的具体措施,对证监会“8.27优化IPO再融资监管安排” 做出了进一步细化。

证监会及沪深交易所皆表示,严格限制破发、破净情形上市公司再融资(房地产上市公司再融资不受破发、破净和亏损限制)。

wind显示,截至2023年11月23日,今年以来发布定增预案的476家(含定增并购企业,下同)上市公司中,共有18家公司的股价目前处于破净的状态(剔除房地产企业及终止实施的12家公司后,下同)。此外,还有17家上市公司股价目前处于破发状态。

在18家股价破净的上市公司中,豫园股份比较值得关注,因其主营业务收入中约有20%左右来自房地产。尽管如此,豫园股份仍适用“严格限制破发、破净情形上市公司再融资”新政, 因其所属行业为零售业,此次募投方向与地产业务也无关。报告期内,豫园股份曾有9次合计超百亿元的收购,但都无业绩承诺,且有80亿元以上流向了公司关联方地产商。收购巨额关联地产业务后,公司连续盈利大降目前转亏,在这期间推进42亿元的定增“补血”。

18家公司股价破净 杭州银行市净率难达标

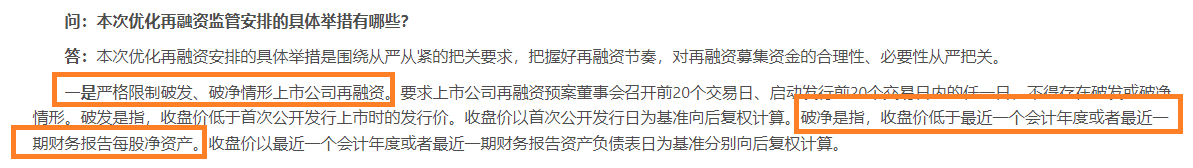

今年8月27日,证监会发布统筹一二级市场平衡 优化IPO、再融资监管安排,称对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模。

11月8日,沪深交易所发布了优化再融资的具体措施,要求上市公司再融资预案董事会召开前20个交易日、启动发行前20个交易日内的任一日,不得存在破发或破净情形。破发是指,收盘价低于首次公开发行上市时的发行价。收盘价以首次公开发行日为基准向后复权计算。破净是指,收盘价低于最近一个会计年度或者最近一期财务报告每股净资产。收盘价以最近一个会计年度或者最近一期财务报告资产负债表日为基准分别向后复权计算。

根据监管部门的规定及wind数据统计发现,截至2023年11月23日,今年以来发布定增预案的476家上市公司中,共有18家公司的股价目前处于破净的状态,17家公司处于破发状态。

目前17家股价破净的定增企业中,中国能建、中国石化的预计募资都超过了100亿元,金额分别是148.5亿元和120亿元,最新一期财报对应的市净率分别为0.95倍、0.82 倍。

其中,中国石化的发行对象为其大股东,属于董事会确定全部发行对象的情形,故不适用股价破净的规定。而中国能建的发行对象不属于董事会确定全部发行对象的情形,公司也不是地产开发商,故要实施定增应当提高市净率至1倍。

17家股价破净的定增企业中,预计募资额超过50亿元的还有杭州银行、深天马A,预计募资额分别为80亿元、78亿元,目前的市净率分别为0.69倍、 0.91倍,这两家公司若要成功定增,也应将市净率提高到1倍以上。

目前,杭州银行的市净率或比较难达到1倍以上,公司今年前三季度的归母净资产为1083.86亿元,目前A股股票总市值约为619亿元,市值若要升到1083亿元以上,意味着公司股价要涨75%以上,这对于一家银行股来说难度相当大。

杭州银行若要通过大幅降低净资产规模提升市净率的话,难度也不小,因为公司自2003年至今年前三季度,公司净资产规模一直处于增长状态,2003年的净资产仅为14.35亿元,2023年前三季度高达1083.86亿元,二十年增长了近75倍。

豫园股份连续两年股价破净 或难符监管新规

在18家股价破净的上市公司中,豫园股份比较值得关注,因其主营业务收入中约有20%左右来自房地产。

尽管如此,豫园股份仍适用“严格限制破发、破净情形上市公司再融资”新政,一是因为公司黄金饰品业务收入占总营收的60%以上(2022年年报数据),非房地产业务占据了近80%的收入,而房地产业务收入占比仅22.6%。

二是因为豫园股份在定增公告中,也将自己归类为“F 批发和零售业”之“F52 零售业”。从业务收入占比及公司行业分类看,豫园股份不属于房地产行业,故受破发、破净的影响。

尤其是,豫园股份此次定增,绝大部分募资都用在了黄金珠宝业务上。公告显示,豫园股份计划通过定增募资42.5亿元,其中22.85亿元用于珠宝时尚线下销售渠道及品牌拓展项目,3.9亿元用于珠宝时尚电商销售平台建设和供应链平台升级项目,两个项目合计26.75亿元,占预计总募资的63%。

豫园股份还表示,本次42.5亿元募集资金不投向或变相投向房地产相关业务。这意味着,豫园股份此次定增,必须适用“严格限制破发、破净情形上市公司再融资”的监管新政。

来源:上交所官网

来源:上交所官网此外,豫园股份此次定增的发行对象为不超过35名符合中国证监会规定条件的特定对象,不属于董事会确定全部发行对象的情形,故定增不应破净。

截至目前,豫园股份的股票总市值约为252亿元,最近一期财务报告净资产(2023年三季度末归母净资产为363.54亿元)对应的市净率为0.69倍,距离1倍相差甚远。

事实上,从2021年三季报开始,豫园股份的市净率就低于1,长期处于破净状态。

目前,豫园股份的定增已获交易所问询,若要发行定增股份,公司股价应至上涨44%。从公司近三年净资产规模稳中有涨的情况看,豫园股份若想通过大幅降低净资产而使市净率达到1,可能性也较低。

豫园股份收购关联方地产总对价超80亿元 百亿关联收购皆无业绩承诺

公告显示,豫园股份此次定增募资的42.5亿元中, 有12.75亿元用于补充流动资金及偿还银行借款。

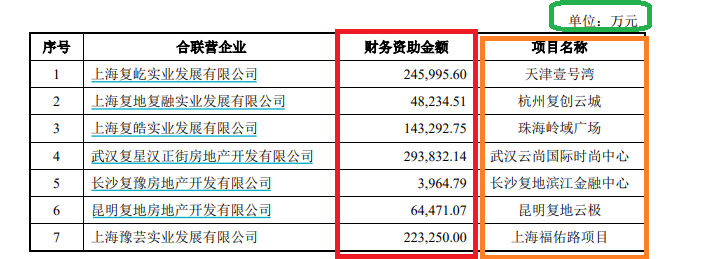

豫园股份一方面通过定增募资“补血”,另一方面曾向关联方地产商“输血”。据公告,豫园股份报告期内向关联方地产商拆出资金规模大于拆入资金规模。报告期内,豫园股份对于合联营企业的财务资助规模分别为33.19亿元、64.46亿元、105.35亿元,逐年走高(详见下图)。

来源:豫园股份公告

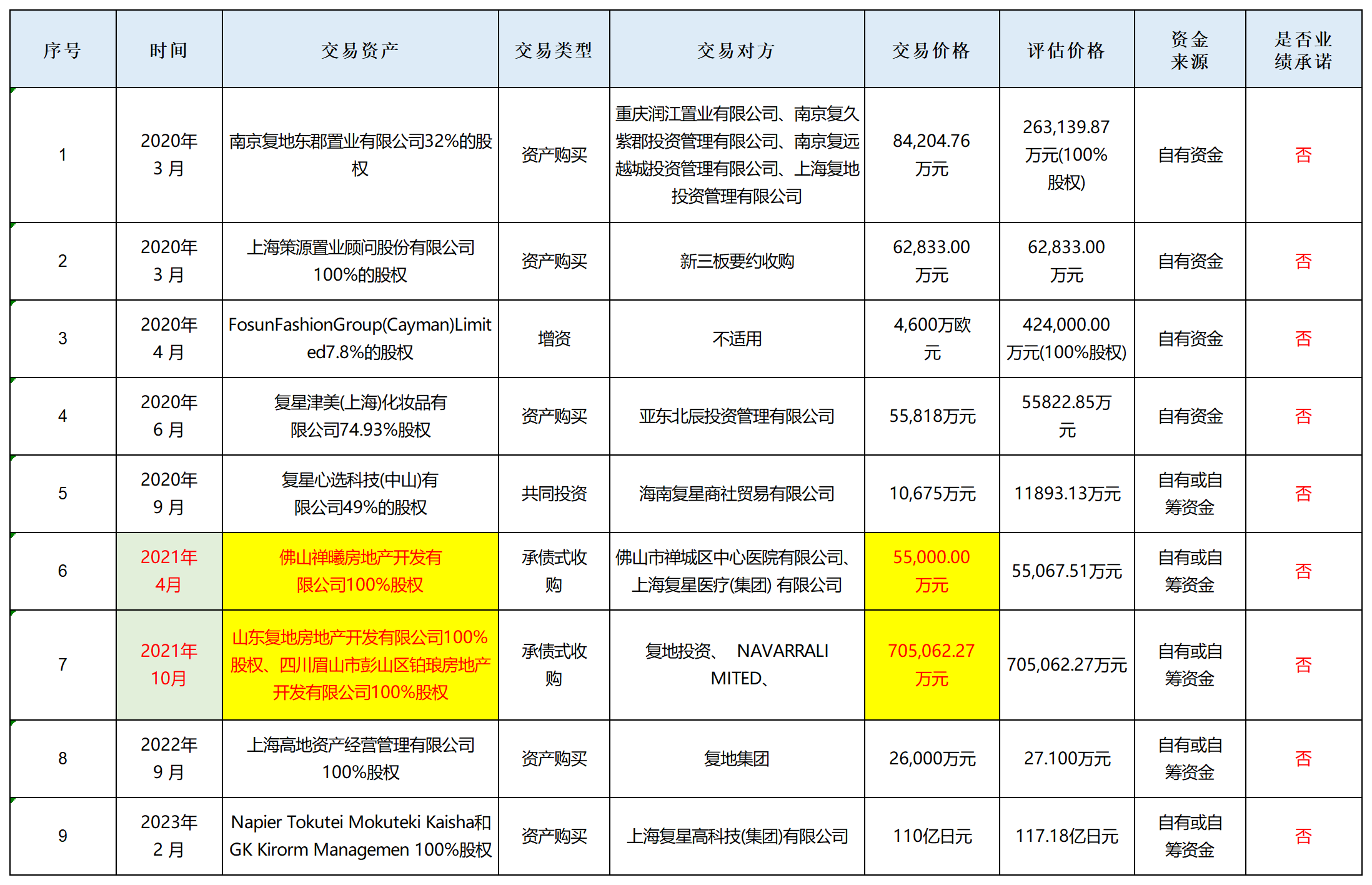

来源:豫园股份公告此外,豫园股份报告期内收购(含增资)了多家关联企业,合计9次,总对价超过了100亿元(详见下图),且都没有业绩承诺,有些公司还是低营收、亏损状态。如今年公司斥资110亿日元收购的Napier Tokutei Mokuteki Kaisha,收购时(2022年上半年)标的资产净亏损0.67亿元。

注:豫园股份报告期内9次关联收购 来源:公告

注:豫园股份报告期内9次关联收购 来源:公告9次合计超百亿元的收购中,豫园股份收购关联方地产业务的总对价超过了80亿元。近两三年,地产行业的发展状况无须多言,豫园股份还向关联方地产商巨额“输血”的做法有待商榷。

尽管豫园股份称此次42亿元募资不会投向或变相投向房地产相关业务,但报告期内向关联方房企“输血”金额较高也给公司造成了一定程度的财务压力、业绩压力。

2021年、2022年和2023年前三季度,豫园股份扣非归母净利润分别为3.6亿元、1.62亿元、-1.53亿元,同比分别下降71.07%、94.22%、142.5%,不仅连续大降还由盈转亏,公司称主要系物业开发与销售板块业务毛利下降。

豫园股份还称,物业开发与销售板块业务毛利下降主要系公司所处行业之一房地产相关行业受相关宏观因素、政策调控或公司自身项目结转进度等原因影响,如若上述影响仍然存在,公司2023年仍存在扣非归母净利润为负的风险。

拓展阅读

热门文章

-

夏厦精密龙虎榜:1家机构进卖出前5 净卖出1951万元

2023-11-17 02:22 - 纳斯达克100、标普500指数11月20日-24日上涨 通胀预期略升

2023-11-30 02:26 - 锐科激光收监管函:收购过程中信披不完整

2023-11-16 02:23 - 大金融股爆发 沪指重回2800点

2024-01-26 02:28 - 豫园股份连续两年破净或难符监管新规 超80亿元收购关联方地产后由盈转亏|定增志

2023-11-27 02:25 - 中加基金权益周报:美联储再度释放鹰派信号,A股结构性特点依旧

2023-11-15 02:26

推荐阅读